Kebijakan Dividen dan Faktor-Faktor yang Memengaruhinya

Dividen adalah laba bersih perusahaan yang didistribusikan langsung ke pemegang sahamnya. Dividen didistribusikan oleh perusahaan, biasanya setahun sekali, dalam bentuk kas ataupun saham.

Dividen, melalui jurnal penutup, didistribusikan dari laba ditahan dan bukan dari modal yang diinvestasikan oleh pemegang saham ataupun dari kelebihan pembayaran yang diterima saat penjualan saham.

Secara umum, semakin stabil pendapatan perusahaan, semakin teratur pula distribusi dividennya.

Kebijakan Dividen

Kebijakan dividen sangat penting bagi perusahaan karena hal ini berkaitan dengan persepsi investor. Biasanya, investor menghubungkan pemotongan dividen dengan kesulitan perusahaan dalam hal keuangan.

Oleh karena itu, dalam menetapkan kebijakan dividen, manajemen perusahaan harus benar-benar memahami karakteristik dan juga tujuan dari para pemegang saham perusahaan. Jika hal tersebut diabaikan, pemegang saham bisa saja menjual sahamnya sehingga berdampak pada penurunan harga pasar saham.

Namun demikian, perlu dipahami bahwa dividen diambil dari laba ditahan, sehingga kebijakan pembayaran dividen yang tinggi, akan mengurangi nilai ekuitas pemegang saham di neraca dan juga aset berbentuk kas (apabila distribusi dividen berupa kas).

Atas hal tersebut, kebijakan dividen memiliki dampak, setidaknya atas tiga hal, yaitu:

- Penganggaran dan pembiayaan. Pembayaran dividen menyebabkan perlunya perusahaan untuk mencari opsi pendanaan lain apabila membutuhkan modal besar untuk investasi.

- Posisi kas. Dividen juga memengaruhi arus kas perusahaan, sehingga perusahaan dengan posisi likuiditas yang kurang baik, perlu membatasi distribusi dividennya dan fokus untuk memaksimalkan laba ditahan untuk investasi perusahaan.

- Struktur modal. Karena pembayaran dividen diambil dari laba ditahan di neraca, maka hal tersebut akan menurunkan nilai ekuitas perusahaan, sehingga meningkatkan rasio utang terhadap modal perusahaan.

Melihat dampak dividen terhadap posisi kas dan juga ekuitas perusahaan, maka sudah seharusnya perusahaan di tahap growth dan expansion, yang kebutuhan kas untuk investasinya masih besar, tidak jor-joran dalam mendistribusikan dividen ke pemegang saham.

Tanggal-tanggal Penting Dividen

- Tanggal pengumuman (declaration date). Ini adalah tanggal dimana jajaran direksi mengumumkan dividen. Pada tanggal ini, pembayaran dividen sudah menjadi kewajiban perusahaan dan memiliki konsekuensi hukum.

- Tanggal pencatatan (record date). Ini adalah tanggal dimana pemegang saham berhak menerima dividen.

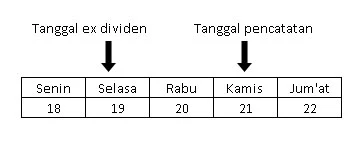

- Tanggal ex dividen (ex-dividend date). Ini adalah tanggal dimana hak atas dividen meninggalkan saham. Artinya, pembeli yang membeli saham pada tanggal ex dividen, tidak berhak menerima pembayaran dividen, karena hak tersebut adalah milik penjual saham. Tanggal ex dividen sendiri adalah dua hari sebelum tanggal pencatatan. Harga saham pada tanggal ex dividen biasanya akan mengalami penurunan karena investor yang sudah tercatat namanya sebagai penerima dividen, umumnya akan menjual saham tersebut.

- Tanggal pembayaran (payment date). Ini adalah tanggal dimana perusahaan mendistribusikan dividen ke para pemegang sahamnya.

Contoh 1:

PT XYZ mengumumkan bahwa tanggal pencatatan dividen adalah tanggal 31 April 2020. Najwa menjual 100 lembar saham PT XYZ ke Terawan pada tanggal 28 April 2020. Atas hal tersebut, yang akan menerima dividen adalah Najwa dan bukan Terawan.

Contoh 2:

Asumsikan tanggal pencatatan dividen adalah pada tanggal 21 Mei 2020, maka tanggal ex dividen adalah pada tanggal 19 Mei 2020.

Apabila kamu membeli saham pada tanggal 19 Mei 2020, maka kamu tidak akan menerima dividen karena namamu tidak akan muncul di perusahaan sebelum hari Jum'at tanggal 22 Mei 2020.

Kalau kamu ingin membeli saham dan menerima dividen, maka, kamu harus membelinya pada tanggal 18 Mei 2020, sedangkan bila kamu ingin menjual saham dan tetap menerima dividen, maka, kamu harus menjualnya pada tanggal 19 Mei 2020.

Tipe-Tipe Kebijakan Dividen

Tujuan perusahaan dalam menetapkan kebijakan dividen adalah untuk memaksimalkan kemakmuran pemegang sahamnya dan juga menyediakan dana yang cukup untuk aktivitas investasi perusahaan.

Saat pendapatan perusahaan meningkat, tidak berarti manajemen harus meningkatkan distribusi dividennya. Wajarnya, perusahaan meningkatkan dividen pada saat manajemen yakin akan dapat mempertahankan tingkat pertumbuhan labanya.

Beberapa tipe kebijakan dividen adalah kebijakan dividen per lembar saham yang stabil, kebijakan rasio pembayaran dividen yang konstan, kebijakan kompromi, dan kebijakan dividen sisa.

Kebijakan Dividen per Lembar Saham yang Stabil

Perusahaan yang menggunakan kebijakan dividen per lembar saham yang stabil, dapat memberikan sinyal positif ke investor, yaitu berupa persepsi atas rendahnya risiko investasi pada perusahaan yang bersangkutan.

Stabilitas dividen berarti bahwa perusahaan harus membayar dividen secara stabil atau terus menerus, bahkan di tahun-tahun ketika perusahaan mengalami kerugian. Hal ini bertujuan untuk menjaga citra perusahaan di mata investor.

Kebijakan dividen yang stabil juga biasanya dijadikan prasyarat bagi suatu perusahaan untuk dimasukkan ke dalam daftar tempat lembaga keuangan (dana pensiun dan asuransi) berinvestasi.

Kebijakan Rasio Pembayaran Dividen yang Konstan

Pada kebijakan ini, yang kostan bukan jumlah rupiah dividennya, namun yang konstan adalah rasio atau persentase distribusi dari laba bersih untuk dividen ke pemegang saham. Rasio ini dikenal juga dengan dividend payout ratio.

Karena laba bersih perusahaan bervariasi, maka, otomatis dividen yang didistribusikannya pun bervariasi.

Artinya, ketika laba bersih perusahaan turun, maka, jumlah rupiah dividen yang dibayarkan pun ikut turun. Ketika perusahaan mengalami kerugian, maka, tidak ada dividen yang dibayarkan.

Secara teoritis, kebijakan demikian cenderung kurang memaksimalkan harga pasar saham, karena sebagian besar pemegang saham tidak menginginkan adanya variabilitas dalam penerimaan dividennya.

Kebijakan Dividen Kompromi

Kebijakan ini merupakan gabungan kebijakan antara kebijakan dividen per lembar saham yang stabil dengan kebijakan rasio pembayaran dividen yang konstan.

Atas hal ini, perusahaan menetapkan jumlah pembayaran rupiah dividen yang rendah, namun, pada tahun-tahun dimana perusahaan mengalami kenaikan pendapatan yang signifikan, maka, dividen yang didistribusikan akan ditambah sebesar persentase yang telah ditentukan.

Lagi-lagi, secara teoritis, investor cenderung tidak menyukai ketidakstabilan dividen dari kebijakan seperti ini karena sifatnya yang tidak pasti.

Namun, kebijakan ini mungkin akan tepat untuk diterapkan pada perusahaan yang memang nilai pendapatannya sangat bervariasi selama bertahun-tahun.

Kebijakan Dividen Sisa

Ketika peluang investasi perusahaan tidak stabil, manajemen tentu akan mempertimbangkan kebijakan yang berfluktuasi.

Dengan kebijakan dividen sisa, maka, besarnya laba ditahan bergantung pada peluang investasi yang ada. Lebih lanjut, hal ini menyebabkan pembayaran dividen hanyalah merupakan sisa dari laba bersih setelah pembiayaan perusahaan atas investasinya telah terpenuhi.

Faktor-Faktor yang Memengaruhi Kebijakan Dividen

Perusahaan tidak bisa seenaknya menetapkan kebijakan pembayaran dividennya. Ada banyak faktor yang perlu diperhatikan dan juga dijadikan pertimbangan.

Beberapa faktor tersebut adalah tingkat pertumbuhan perusahaan, kontrak dengan pihak pembeli obligasi perusahaan, stabilitas laba, dan beberapa faktor yang akan saya jelaskan berikut.

Tingkat Pertumbuhan Perusahaan

Perusahaan yang sedang dalam fase pertumbuhan, meskipun memiliki laba yang besar, perlu membatasi distribusi dividennya agar kebutuhan dana dalam rangka menunjang investasi perusahaan dapat terpenuhi.

Investasi seperti pengembangan produk baru, ekspansi bisnis, perluasan infrastruktur, atau akuisisi perusahaan adalah beberapa contoh yang dapat dilakukan perusahaan yang sedang berkembang. Semua ini membutuhkan dana yang signifikan, dan oleh karena itu, perusahaan harus memprioritaskan penggunaan labanya.

Dengan membatasi distribusi dividen, perusahaan dapat memastikan bahwa keuntungan yang dihasilkan digunakan secara efektif untuk memperkuat fondasi bisnis dan memperluas peluang pertumbuhan di masa depan. Hal ini memberikan keuntungan jangka panjang bagi perusahaan dan pemegang saham.

Kontrak obligasi

Ketika perusahaan menerbitkan obligasi, terdapat kontrak yang disebut kontrak obligasi. Kontrak ini memiliki persyaratan yang mengatur berbagai aspek, termasuk pembayaran dividen perusahaan.

Tujuan kontrak obligasi adalah melindungi kepentingan investor obligasi, yang merupakan pihak yang memberikan pinjaman kepada perusahaan. Dengan membatasi pembayaran dividen, kontrak obligasi memastikan bahwa perusahaan memiliki dana yang cukup untuk membayar kembali kupon maupun pokok kepada para pemegang obligasi.

Stabilitas Laba

Perusahaan-perusahaan memiliki tingkat pertumbuhan laba yang berbeda-beda. Beberapa perusahaan memiliki pertumbuhan laba yang stabil secara persentase, sementara yang lain mungkin mengalami fluktuasi atau tidak stabil. Perbedaan ini dapat memengaruhi keputusan perusahaan dalam mendistribusikan laba bersihnya.

Perusahaan dengan pertumbuhan laba yang stabil cenderung memiliki kecenderungan untuk mendistribusikan laba bersih yang lebih besar.

Ada beberapa alasan mengapa hal tersebut terjadi. Pertama, perusahaan dengan pertumbuhan laba yang stabil cenderung lebih dipercaya oleh investor. Investor akan merasa lebih yakin bahwa perusahaan dapat menghasilkan laba secara konsisten di masa depan. Oleh karena itu, perusahaan mungkin memilih untuk memberikan imbalan kepada pemegang saham dalam bentuk distribusi dividen yang lebih besar.

Kedua, perusahaan dengan pertumbuhan laba yang stabil memiliki keleluasaan finansial yang lebih besar. Perushaaan dapat menghasilkan laba yang cukup untuk memenuhi kebutuhan operasional dan investasi jangka panjang, sambil tetap memiliki sisa laba yang cukup untuk didistribusikan. Sebaliknya, perusahaan dengan tingkat pertumbuhan laba yang tidak stabil mungkin perlu mengalokasikan sebagian besar laba untuk mengatasi fluktuasi dan kebutuhan mendesak lainnya.

Kendali Perusahaan

Beberapa manajemen terkadang enggan memiliki tingkat pendanaan eksternal yang tinggi, karena tidak ingin mengurangi pengendaliannya atas perusahaan.

Pendanaan eksternal merujuk pada sumber dana yang diperoleh perusahaan dari pihak luar, seperti pinjaman bank, penerbitan obligasi atau saham. Meskipun pendanaan eksternal dapat memberikan dana tambahan yang dibutuhkan untuk pertumbuhan dan pengembangan bisnis, beberapa manajemen lebih memilih untuk mengandalkan pendanaan internal.

Pendanaan internal mencakup penggunaan laba yang dihasilkan perusahaan untuk membiayai kegiatan operasional dan investasi. Manajemen yang memilih pendanaan internal cenderung mempertahankan proporsi laba ditahan yang besar, yang berarti sebagian besar laba perusahaan tidak didistribusikan sebagai dividen ke pemegang saham.

Untuk menghitung kebutuhan perusahaan atas pendanaan eksternal, kamu dapat menggunakan metode persentase penjualan.

Ada beberapa alasan mengapa tipe manajemen ini memilih pendanaan internal. Pertama, dengan mempertahankan kontrol yang lebih besar atas perusahaan, manajemen dapat mengambil keputusan yang lebih independen dan berfokus pada visi jangka panjang. Manajamen jadi tidak perlu bergantung pada keputusan atau persyaratan pihak eksternal, seperti bank atau pemegang obligasi, yang dapat memengaruhi strategi bisnis.

Kedua, dengan mempertahankan proporsi laba ditahan yang besar, perusahaan memiliki sumber dana yang lebih stabil untuk membiayai kegiatan operasional dan investasi. Hal ini dapat memberikan fleksibilitas yang lebih besar dalam menghadapi fluktuasi pasar atau perubahan kondisi bisnis tanpa terlalu mengandalkan pendanaan eksternal yang memiliki persyaratan atau bunga yang tinggi.

Tingkat Utang Perusahaan

Perusahaan dengan rasio utang terhadap ekuitas yang tinggi, akan mempertimbangkan untuk meninggikan proporsi laba ditahan untuk menyiapkan dana guna membayar cicilan bunga berkala dan pokok pinjaman pada saat jatuh tempo.

Pembayaran cicilan bunga dan pokok pinjaman merupakan kewajiban yang harus dipenuhi perusahaan kepada pemberi pinjaman. Dengan menyiapkan dana yang cukup dari laba ditahan, perusahaan dapat menjaga kelancaran pembayaran utangnya tanpa mengalami kesulitan keuangan yang berpotensi merugikan perusahaan.

Selain itu, meningkatkan proporsi laba ditahan juga dapat membantu perusahaan dalam mengelola risiko keuangan. Dengan memiliki dana yang cukup untuk membayar utang, perusahaan dapat mengurangi risiko gagal bayar atau pengurangan skor kredit yang dapat memengaruhi reputasi perusahaan dan akses ke pendanaan lebih lanjut di masa depan.

Bicara mengenai pokok dan bunga, kamu dapat menghitung proporsi pokok dan bunga dari pinjaman yang kamu ajukan dengan menggunakan Excel seperti yang telah saya bahas pada tulisan yang berjudul "Menghitung Pembayaran Pinjaman serta Proporsi Pokok dan Bunganya".

Kemampuan untuk Mendapatkan Pendanaan Eksternal

Perusahaan yang dengan mudah mengakses pasar modal untuk mendapatkan sumber pembiayaan eksternal, baik dengan penerbitan surat utang ataupun saham, cenderung memiliki rasio pembayaran dividen yang tinggi.

Hal itu disebabkan oleh ketersediaan dana dari sumber pembiayaan eksternal yang didapatkan melalui penerbitan surat utang atau saham. Dengan memiliki lebih banyak opsi pembiayaan, perusahaan dapat memenuhi kebutuhan investasi dan tetap membagikan dividen kepada pemegang saham.

Sebaliknya, perusahaan yang kesulitan mengakses pasar modal dalam rangka mencari pendanaan, akan menahan laba untuk keperluan investasinya, sehingga mengecilkan rasio pembayaran dividennya.

Dalam situasi tak memiliki akses ke pasar modal, perusahaan jadi lebih bergantung pada laba yang dihasilkan secara internal untuk membiayai kegiatan operasional dan investasi. Ini menyebabkan perlunya perusahaan menahan sebagian besar laba untuk memastikan ketersediaan dana untuk memenuhi kebutuhan investasi dan pertumbuhan perusahaan. Akibatnya, rasio pembayaran dividen perusahaan tersebut menjadi lebih kecil.

Citra di Mata Investor

Pembayaran dividen dapat meningkatkan citra perusahaan di mata investor, karena mengurangi ketidakpastian atas risiko dan imbal hasil, serta memudahkan investor untuk menghitung valuasi atas nilai wajar sahamnya.

Selain itu, dengan dividen, perusahaan juga mengirimkan sinyal kepada investor bahwa kesehatan keuangan perusahaan dalam kondisi yang baik. Saat perusahaan mampu membayar dividen secara konsisten, hal ini menunjukkan bahwa perusahaan memiliki laba yang cukup, arus kas yang baik, dan daya tahan keuangan yang kuat.

Penutup

Pengaruh kebijakan dividen terhadap nilai perusahaan adalah topik yang menarik dalam ilmu keuangan. Namun, terdapat perbedaan pendapat di antara para ahli mengenai hal ini.

Misalnya, Gordon menyatakan bahwa perusahaan yang menahan laba dan memiliki rasio pembayaran dividen yang rendah guna meningkatkan capital gain di masa depan cenderung kurang disukai investor. Alasannya, dividen diterima saat ini, sedangkan capital gain diterima di masa depan dan masih belum pasti.

Di sisi yang berseberangan, Miller dan Modigliani menyatakan bahwa kebijakan dividen tidak ada pengaruhnya atas nilai saham karena yang menjadi concern investor hanyalah kemampuan perusahaan dalam menghasilkan laba, bukan kebijakan perusahaan atas distribusi laba tersebut.

Stay safe and stay healthy. Take care!

Post a Comment